INFRASTRUKTUR Anleihen|Global

OVID Infrastructure HY Income

OVID Infrastructure HY Income Fonds

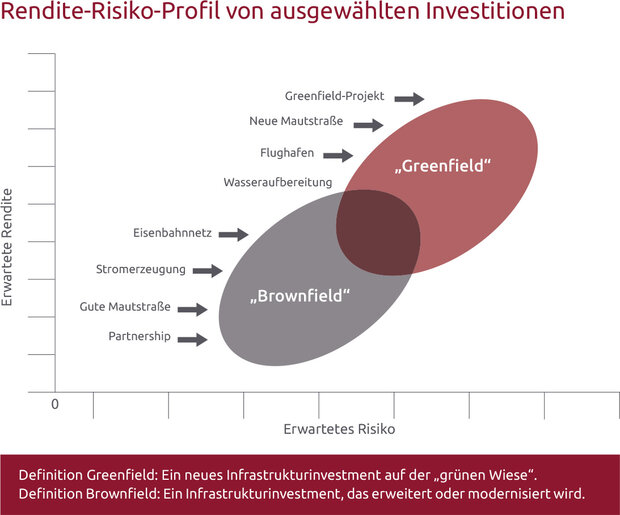

Investments in Infrastruktur können laufend Erträge liefern und stehen für Inflationsschutz, eine geringere Volatilität und Wertbeständigkeit. Der Fonds OVID Infrastructure HY Income ist ein Anleihenfonds, der vor allem in Anleihen von Infrastrukturunternehmen investiert. Der Vorteil: Infrastrukturinvestments haben einen Inflationsschutz, sind ein Investment in den nachhaltigen Erhalt der Gesellschaftsordnung und Wirtschaft. Zudem verhalten sie sich stark unkorreliert zu den Finanzmärkten.

Stammdaten

Fondsname:

OVID Infrastructure HY Income

WKN-/ISIN-Code:

Class R: A112T8/DE000A112T83

Class I: A112T9/DE000A112T91

Class T: A2JQLB/DE000A2JQLB6

Fondsinitiator:

OVIDpartner GmbH

Portfolioadvisor:

Michael Gollits (von der Heydt & Co. AG)

Kapitalverwaltungsgesellschaft:

Hanseatische Investment-GmbH

Risiko- und Ertragsprofil:

4 von 7

Auflegungsdatum:

01.10.2014 (Class T 01.02.2019)

Mindestanlagebetrag:

100 EUR (Class R) / 50.000 EUR (Class I & T)

Ertragsverwendung:

Ausschüttend

Volatilität:

Einstellige Zielvolatilität

Währung:

EUR

Liquidität:

Börsentäglich

Verwahrstelle:

UBS Europe SE

Agio:

Class R: 5%, Class I & T: 0%

Laufende Kosten (TER):

Class R: 1,78%, Class I: 1,08% & Class T: 1,10% (Stand 17.02.2020)

Management Fee (TER Teil):

Class R: 1,6% / Class I & T: 0,9%

Auswahlprozess (Bottom-up)

Die Auswahl der Zielinvestments erfolgt in einem Bottom-Up-Verfahren. Im ersten Schritt wird das Universum investierbarer Anleihen nach geographischen und sektoralen Kriterien sowie den Anforderungen an Laufzeit und Mindestrendite gescreent. Das daraus entstehende Investmentpotenzial wird einer umfassenden Unternehmens- und Finanzanalyse unterzogen. Dazu werden die Anleihebedingungen geprüft und eine Vergleichsbetrachtung zum Sektor durchgeführt.

Risikomanagement

Übergeordnet wird eine Risikosteuerung angewandt, die wöchentlich auf der Basis von Fundamentaldaten und „Behavioral Finance“ zu klaren Anlageempfehlungen auf Marktebene führt. In Ergänzung werden auf täglicher Basis die Entwicklung einzelner Zielinvestments überwacht, für die es jeweils einen individuellen „Stresslevel“ gibt. Zusätzlich erfolgt eine Betrachtung der aktuellen Entwicklung im Hinblick auf das makroökonomische Umfeld, Unternehmensmeldungen oder Ratingentwicklungen. Über einen quantitativ gesteuerten Prozess werden auffällige Kursentwicklungen und damit entsprechende Renditeveränderungen beobachtet und bewertet. Kennzahlen auf Einzelwerte- und Portfolioebene werden laufend analysiert.

Produktvideos

Perlenfischen bei High Yield-Anleihen - Infrastruktur-Bonds im Fokus von Michael Gollits

(15.04.2024) In ca. 6 Min. Es war ein wirklich spannendes erstes Quartal an den Kapitalmärkten - nicht nur bei Aktien, sondern auch bei High-Yield-Anleihen. Wo gab es dabei die größten Chancen? Und welche Perlen sind noch übrig? Fragen dazu von Börsenmoderator Andreas Franik an Michael Gollits, Portfolio-Advisor des OVID Infrastructure High Yield Income Fonds.

Sweet Spots 2024: Was ist von Infrastruktur-Anleihen in diesem Jahr zu erwarten, Michael Gollits?

(17.01.2024) In ca. 7 Min. Infrastruktur-Investments sind in aller Munde. Allerdings gehörte der Sektor im vergangenen Jahr nicht wirklich zu den Überfliegern an der Börse. Ist das somit ein idealer Ausgangpunkt udn ein "sweet spot" für 2024? Fragen dazu von Börsenmoderator Andreas Franik an Michael Gollits, Portfolio-Advisor des OVID Infrastructure High Yield Income Fonds.

Infrastruktur im High Yield-Portfolio: Darauf kommt es jetzt für Investoren an, mit Rainer Fritzsche

(10.10.2023) In ca. 6 Min. Infrastruktur – gepaart mit einer High Yield-Strategie. Das ist bereits seit zehn Jahren DAS Thema von Rainer Fritzsche, Geschäftsführer der OVIDpartner GmbH und seinem Team. Was ist an dieser Kombination so faszinierend? Was sind die Vorteile für ein breit diversifiziertes Portfolio? Und wie ist die aktuelle Lage für den Sektor einzuschätzen? Antworten im Interview mit Börsenmoderator Andreas Franik - aufgezeichnet auf dem Parkett der Börse Frankfurt.

In 130 Sekunden: Warum bietet Infrastruktur dauerhaft Vermögenswachstum und regelmäßiges Einkommen?

(01.03.2021) Wie abhängig sind wir wirklich von dem Erhalt und dem Ausbau der Infrastruktur? In einer teleorientierten Welt genügen 130 Sekunden, um den großen Zusammenhang zwischen der Unersetzbarkeit und der Abhängigkeit von Infrastruktur für alle Gesellschaften weltweit zu verstehen. Prägnant und kurzweilig in der Darstellung entsteht ein Verständnis, warum wir in Infrastruktur investieren müssen.

Auschüttungen

| Jahr | Klasse AK I in % | Klasse AK R in % |

|---|---|---|

| 2015 | 4,32 | 3,57 |

| 2016 | 4,86 | 3,95 |

| 2017 | 4,67 | 3,95 |

| 2018 | 4,56 | 3,76 |

| 2019 | 4,35 | 3,63 |

| 2020 | 4,10 | 3,41 |

| 2021 | 4,06 | 3,51 |

| 2022 | 4,77 | 4,12 |

| 2023 | 5,34 | 5,49 |

Stand 31.10.2023 Quelle: Hansainvest; OVIDpartner GmbH, *Die Ausschüttungsberechnung bezieht sich auf ein Kalenderjahr. Die Ausschüttung in € wird zu den Stichtagen 31.05 und 31.10 berechnet. Die Prozentangabe bezieht sich auf den letzten Rücknahmepreis des Vorjahres.

Portfoliomanager

Michael Gollits

von der Heydt & Co. AG

Portfolioadvisor OVID Infrastructure HY Income

Michael Gollits startete seine Karriere bei F&C Management Ltd, in London. 1996 wechselte er zu einer namhaften deutschen Privatbank und war dort zuletzt als Bereichsleiter Wertpapiergeschäft verantwortlich für Kapitalmarktresearch, individuelles Vermögensmanagement und kümmerte sich als verantwortlicher Portfoliomanager um die hauseigene Fondsfamilie.

Von 2005 bis 2013 gestaltete er u.a. den Aufbau einer Privatbank in München, wo Gollits als Geschäftsleiter alle Bereiche rund um das Vermögensmanagement verantwortete und war als Geschäftsführer einer Hamburger Vermögensverwaltung für ausgewählte Kundenportfolios und gemischte Fonds mit High-Yield-Charakter zuständig.

Dokumente zum Download

Dokumente der Fondsgesellschaft

Packaged Retail and Insurance-Based Investment Products (PRIIPs-Basisinformationsblatt) Class R

Auswirkungen von Nachhaltigkeitsrisiken Class R

Packaged Retail and Insurance-Based Investment Products (PRIIPs-Basisinformationsblatt) Class I

Auswirkungen von Nachhaltigkeitsrisiken Class I

Packaged Retail and Insurance-Based Investment Products (PRIIPs-Basisinformationsblatt) Class T

Hinweise und Risiken

Risiken zum Fonds OVID Infrastructure HY Income

- Schwankungen des Preises der Anteilswerte

- Marktrisiken wie Wertveränderungsrisiken der Vermögensgegenstände, Zinsänderungsrisiken, Kursänderungsrisiken

- Liquiditätsrisiken

- Kontrahentenrisiken inklusive Kredit- und Forderungsrisiken

- Operationelle und sonstige Risiken des Fonds

Rechtliche Hinweise

Die OVIDpartner GmbH erbringt die Anlagevermittlung als vertraglich gebundener Vermittler gemäß § 3 Abs. 2 Wertpapierinstitutsgesetz ausschließlich für Rechnung und unter der Haftung der apano GmbH. Diese Internetdarstellung dient ausschließlich Marketingzwecken und stellt keine Anlageberatung dar, sondern enthält lediglich beispielhaft aufgezählte Merkmale des Fonds. Die in dem Dokument zum Ausdruck gebrachten Meinungen können sich ohne vorherige Ankündigung ändern. Weder die Kapitalverwaltungsgesellschaft noch deren Kooperationspartner übernehmen irgendeine Art von Haftung für die Verwendung dieses Dokuments oder dessen Inhalt. Der Fonds richtet sich an Anleger, die bereits gewisse Erfahrungen mit Finanzmärkten gewonnen haben. Anleger sollten sich vor dem Anteilerwerb umfassend informieren. Wertentwicklungen der Vergangenheit sind kein Indikator für zukünftige Wertentwicklungen. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zu diesem Fonds (die Wesentlichen Anlegerinformationen, der aktuelle Verkaufsprospekt, der aktuelle Jahresbericht und – falls dieser älter als acht Monate ist – der aktuelle Halbjahresbericht). Verkaufsunterlagen zu dem Fonds sind kostenlos in deutscher Sprache erhältlich bei: Hanseatische Investment-GmbH, Kapstadtring 8, 22297 Hamburg, Telefon: +49 40 300 57 0, Web: www.hansainvest.de sowie bei OVIDpartner GmbH: www.ovid-partner.de. Redaktionsschluss dieses Dokuments: Juli 2023.

Einbeziehung von Nachhaltigkeitsrisiken in den Investmentprozess

Relevante Nachhaltigkeitsrisiken im Sinne der Verordnung (EU) 2019/2088 des Europäischen Parlaments und des Rates vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor, die in maßgeblicher Weise erhebliche negative Auswirkungen auf die Rendite einer Investition haben könnten, werden in den Investitionsentscheidungsprozess, einschließlich der Sorgfaltsprüfungsverfahren nicht einbezogen und daher nicht fortlaufend bewertet. Dies resultiert aus der Anlagestrategie des Produkts. Die erwarteten Auswirkungen von Nachhaltigkeitsrisiken auf die Rendite des Fonds werden nicht als relevant erachtet, da man von keinem wesentlichen negativen Einfluss der Nachhaltigkeitsrisiken auf die Rendite ausgeht oder die Wertentwicklung des Finanzprodukts nicht wesentlich beeinflusst wird. Dieses Produkt bewirbt weder ökologische oder soziale Merkmale im Sinne der Offenlegungs-Verordnung (Artikel 8) noch wird es als ein Produkt, dass nachhaltige Investitionen zum Ziel hat (Artikel 9), eingestuft.